Около 30 лет назад в нашей стране (а на тот момент еще Советском Союзе) было не принято оказывать какую-либо благотворительную помощь нуждающимся. С течением времени взгляды соотечественников по данному вопросу практически не изменились. Украина по-прежнему находится в самом конце рейтинга стран по уровню развития благотворительности.

Причины данного обстоятельства кроются не только в нашей ментальности и «человечности», дело в том, что действующее законодательство Украины абсолютно не стимулирует благотворительность как частных, так и юридических лиц, к тому же, в последнее время информационные сети кишат историями об использовании благотворительных фондов для отмывания денег, использовании их не по назначению и просто для заработка абсолютно здоровых и ни в чем не нуждающихся бизнесменов. Таким образом, даже граждане, которые, возможно, и хотели бы помогать, не решаются, поскольку не верят, что их средства действительно получат именно те, кому они столь необходимы.

Однако данная статья не о проблемах благотворительности в Украине как таковой, а о том, как правильно учитывать благотворительную помощь на предприятии, которое в лице своих руководителей-учредителей по «зову сердца» решило оказать благотворительную помощь, заранее понимая, сколько сложностей это доставит как бухгалтеру, так и самому предприятию в виде дополнительных налогов, проверок и прочего.

Как известно, 3 февраля 2013 года вступил в силу новый Закон Украины «О благотворительной деятельности и благотворительных организациях» от 05.07.2012 г. № 5073-VI, который определяет общие принципы благотворительной деятельности в Украине.

Согласно ст. 1 Закона № 5073-VI, благотворительная деятельность – это добровольная личная или имущественная помощь, которая не предусматривает получение благотворителем прибыли, а также уплаты какого-либо вознаграждения или компенсации от имени либо по поручению бенефициара (получателя благотворительной помощи).

Документальное оформление

В соответствии со ст. 6 Закона № 5073-VI, благотворительным пожертвованием определяется безвозмездная передача благодетелем средств, иного имущества, имущественных прав в собственность бенефициаров для достижения заранее оговоренных целей благотворительной деятельности.

Получатель благотворительной помощи, как правило, обращается к потенциальному благотворителю с официальным письмом, в котором содержится просьба о предоставлении помощи на определенные цели (сумма может быть обозначена или не обозначена). После рассмотрения данного письма руководителем предприятия либо уполномоченным лицом его управления издается приказ по предприятию об оказании благотворительной помощи. В нем указываются наименование получателя, его реквизиты, а также сумма, которую решено ему перечислить с расчетного счета предприятия (либо наименование, количество материальных активов, в случае такой передачи, или наименование и количество товарно-материальных ценностей, работ, услуг).

Исходя из вышесказанного, документальным подтверждением оказания благотворительной помощи предприятием будут следующие документы:

- Письмо-ходатайство от получателя;

- Приказ руководителя/уполномоченного лица предприятия об оказании благотворительной помощи;

- Копии документов, подтверждающих внесение получателя помощи в Реестр неприбыльных организаций, заверенные надлежащим образом (если получатель таковым является);

- Копии документов, подтверждающих регистрацию получателя помощи как благотворительной организации, если он таковым является;

- Договор о предоставлении благотворительной помощи (в случае ее оказания на постоянной, систематической основе либо финансирования определенных программ);

- Первичные документы, которые свидетельствуют о перечислении денежных средств, передаче материальных и нематериальных активов, предоставлении услуг и прочее.

Бухгалтерский учет

Расходы на предоставление благотворительной помощи в полном объеме включаются в состав прочих расходов от обычной деятельности в периоде предоставления такой помощи. Основанием для данного отражения является п. 5 П(С)БУ 16 «Расходы», согласно которому расходы отражаются в бухгалтерском учете одновременно с уменьшением активов или увеличением обязательств.

Благотворительная помощь, предоставленная как неприбыльным организациям, так и предприятиям на общей системе налогообложения, включается в прочие расходы компании с соответствующим начислением по счетам:

Дт 977 «Прочие расходы от обычной деятельности» в корреспонденции с Кт 685 «Расчеты с прочими кредиторами».

В финансовой отчетности расходы на выплату (оказание) благотворительной помощи отражаются в формах:

Форма № 2 «Отчет о финансовых результатах (отчет о совокупном доходе)» – стр. 2270;

Форма № 2-м «Финансовый отчет субъекта малого предпринимательства» – стр. 100.

Налоговый учет

Здесь, конечно, не все так просто, как в бухгалтерском, поэтому рассмотрим отдельно порядок налогообложения данной операции НДС, налогом на прибыль и НДФЛ.

Налог на добавленную стоимость

Итак, что касается налога на добавленную стоимость, то в соответствии с пп. 197.1.15 НКУ предоставление благотворительной помощи, в том числе бесплатная поставка товаров/услуг благотворительным организациям, созданным и зарегистрированным в соответствии с законодательством, не подлежит обложению НДС.

Определение «благотворительной организации» закреплено в Законе Украины от 05.07.2012 г. № 5073-VI,

согласно которому благотворительная организация – это юридическое лицо частного права, учредительные документы которого определяют благотворительную деятельность в одной или нескольких сферах, определенных Законом, в качестве основной цели его деятельности.

НКУ четко определено, что под безвозмездной поставкой понимается поставка товаров/услуг благотворительным организациям и приобретателям благотворительной помощи без любой денежной, материальной или другой компенсации. В остальных случаях данные операции будут облагаться НДС на общих основаниях.

Кодексом определено, что товары, предназначенные для благотворительности, подлежат обязательной маркировке путем нанесения надписи «Благотворительная помощь. Продажа запрещена» на этикетку, ярлык или внешнюю/внутреннюю упаковку товара, чтобы надпись была четко видна. Ответственность за соответствующую маркировку «благотворительных» товаров возлагается на предприятия и организации, которые оказывают помощь. А в случае предоставления благотворительной помощи в виде подакцизных товаров, ценных бумах, а также товаров/услуг, которые предназначены для использования в хозяйственной деятельности, операции по предоставлению благотворительной помощи не освобождаются от уплаты НДС.

Отдельно стоит сказать относительно права на налоговый кредит по товарам/услугам, приобретенным для благотворительности. Если заведомо известно, что данные товары/услуги приобретаются только для благотворительности и не будут использоваться в хозяйственной деятельности предприятия, то налогоплательщик не имеет права на налоговый кредит в соответствии с п. 198.3 НКУ. А в случае, если такой товар был приобретен для его использования в хозяйственной деятельности и налогоплательщик включил сумму НДС в налоговый кредит соответствующего отчетного периода, то при дальнейшей бесплатной передаче такого товара, согласно п. 189.1, п. 198.5 НКУ, необходимо увеличить налоговые обязательства по НДС в периоде, в котором такая передача была осуществлена.

При оказании благотворительной помощи в виде товаров/услуг, которые предоставляются не благотворительным организациям, а другим предприятиям, согласно пп. 14.1.185 НКУ, данная операция признается поставкой и влечет за собой увеличение налоговых обязательств налогоплательщиком в периоде осуществления операции. К тому же, если данные товары/услуги приобретались ранее в целях их использования в хозяйственной деятельности, то необходимо дополнительно отразить налоговые обязательства как компенсацию ранее использованного налогового кредита.

Таким образом, предприятию, оказывающему благотворительную помощь не благотворительной организации, необходимо будет начислить налоговые обязательства два раза: при поставке товара/услуги и при корректировке налогового кредита.

Согласно п. 17 Приказа Министерства финансов Украины от 01.11.2011 г. № 1379 «Об утверждении формы налоговой накладной и Порядка заполнения налоговой накладной», в случае если база налогообложения определяется исходя из обычных цен и превышает сумму поставки товаров/услуг, определенную исходя из их договорной (контрактной) стоимости, то есть обычная цена превышает фактическую, продавец выписывает две налоговые накладные: одну – на сумму, рассчитанную, исходя из фактической цены поставки, вторую – на сумму, рассчитанную, исходя из превышения обычной цены над фактической. В налоговой накладной, выписанной на сумму превышения обычной цены над фактической, делается отметка в соответствии с п. 8 Порядка (01 – Выписана на сумму превышения обычной цены над фактической). Такая налоговая накладная покупателю не предоставляется, а все экземпляры налоговых накладных хранятся у продавца.

При оказании благотворительной помощи в виде денежных средств у предприятия-благотворителя не возникает налоговых обязательств, поскольку, согласно п. 196.1.4 НКУ, денежные средства не являются объектом налогообложения.

Налог на прибыль предприятий

До принятия органами ГНСУ Обобщающей налоговой консультации от 05.07.2012 г. № 581 налогоплательщики старались не включать данные выплаты в расходы предприятия с целью налогообложения прибыли, либо включали только в лимитированных пределах, разрешенных Кодексом в случае оказания помощи неприбыльным организациям. Но с принятием данной Обобщающей налоговой консультации № 581 утверждены новые правила налогообложения благотворительной помощи.

Итак, в Консультации № 581 органами ГНСУ сделан вывод, что, независимо от статуса получателя бесплатно предоставляемых товаров (работ услуг), налогоплательщик обязан признать доход от реализации товаров (работ, услуг) исходя из их обычной цены. При этом ГНС разрешила налогоплательщику признать расходы в размере себестоимости таких товаров (работ, услуг). Аргументами ГНСУ является то, что в соответствии с пп. 14.1.202 Кодекса продажа (реализация) товаров – это любые операции, которые осуществляются согласно договорам покупки-продажи, мены, поставки и другим хозяйственным, гражданско-правовым договорам, которые предусматривают передачу прав собственности на такие товары за плату или компенсацию, независимо от сроков ее предоставления, а также операции по бесплатному предоставлению товаров. В соответствии с п. 135.4, п. 137.1 НКУ, доход от реализации товаров признается по дате перехода покупателю права собственности на такой товар, определенный в размере договорной стоимости, но не менее суммы компенсации. И это несмотря на то, что при бесплатной передаче товаров/услуг отсутствует и договорная стоимость, и компенсация таких товаров/услуг, в связи с чем бесплатная передача товаров не должна попадать под определение «дохода» в понимании п. 135.4 НКУ. В данном случае доход должен возникать лишь у того налогоплательщика (если он таковым является), который получил бесплатные товары для использования в хозяйственной деятельности с целью получения прибыли.

Спорить с вышеописанной позицией органов ГНСУ, конечно, можно, но, вероятнее всего, уже в судебном порядке, руководствуясь п. 5 Положения (стандарта) бухгалтерского учета 15 «Доход», утвержденного приказом Минфина от 29.11.1999 г. № 290, согласно которому доход признается во время увеличения актива или уменьшения обязательств, что приводит к увеличению собственного капитала.

Относительно необходимости признания дохода исходя из «обычной цены» товаров/услуг, поскольку ссылка в обобщающей консультации была сделана на ст. 39 НКУ, заметим, что 04.07.2013 г. в данную статью внесены изменения Законом Украины № 408-VII, который вступил в силу с 01.09.2013 г. Исходя из данных изменений, с 01.09.2013 г. требование о том, что любая продажа должна быть признана по цене, не ниже обычной, а любая покупка – по цене, не выше обычной, применяется только к контролируемым операциям1.

Поэтому в нашем случае вполне справедливо будет признать одновременно доходы и расходы от бесплатной передачи товаров/услуг в размере их себестоимости. На размер объекта налогообложения налогом на прибыль данная операция никак не повлияет, поскольку ее финансовый результат будет равен нулю.

Возвращаясь к расходам, нужно отметить, что пп. 138.10.6. НКУ установлена возможность включения налогоплательщиками в другие расходы обычной деятельности расходов, которые не связаны с производством и/или реализацией товаров/услуг, а именно: суммы средств или стоимость товаров, выполненных работ/услуг, добровольно перечисленных в течение отчетного года неприбыльным организациям в размере, не превышающем четыре процента облагаемой налогом прибыли предыдущего отчетного года.

Исходя из вышеизложенных норм закона и интерпретаций (мнений) органов ГНСУ, получаем следующее:

независимо от статуса получателя благотворительной помощи, плательщик налогов обязан признать доход в размере «обычной» цены и расход в размере себестоимости таких товаров/услуг;

а в случае если получателем «благотворительных» товаров/услуг является неприбыльная организация, налогоплательщик имеет право дополнительно включить в расходы не более 4 % налогооблагаемой прибыли предыдущего отчетного года.

Для того чтобы расставить точки над «і» в каждом частном случае в отношении включения суммы помощи в доходы и расходы одновременно, рекомендуем обратиться в орган налоговой службы по месту регистрации за получением индивидуальной бесплатной консультации по данному вопросу с обоснованием своей позиции.

До получения данных разъяснений предприятиям-благотворителям необходимо отражать в налоговом учете доходы и расходы в размере себестоимости (либо остаточной стоимости) товаров, работ/услуг, а также дополнительно расходы в размере 4 % от налогооблагаемой прибыли за прошлый отчетный год (в случае если благотворительная помощь была оказана неприбыльной организации).

НДФЛ

В случае оказания благотворительной помощи физическому лицу следует помнить о выполнении предприятием функций налогового агента по отношению к данному физлицу в целях налогообложения НДФЛ. Если помощь оказывается в виде нецелевой, то в пределах допустимого размера (в 2013 г. – 1610 грн), согласно пп. 170.7.3 НКУ, она не облагается налогом на доходы физических лиц. Если помощь целевая и отвечает требованиям пп. 170.7.4 НКУ, то она в полном размере не подлежит обложению налогом на доходы физических лиц по ставке 15 (17) %.

В обоих случаях оказания целевой и нецелевой помощи, ЕСВ не начисляется и не удерживается, поскольку такая помощь не относится к фонду оплаты труда.

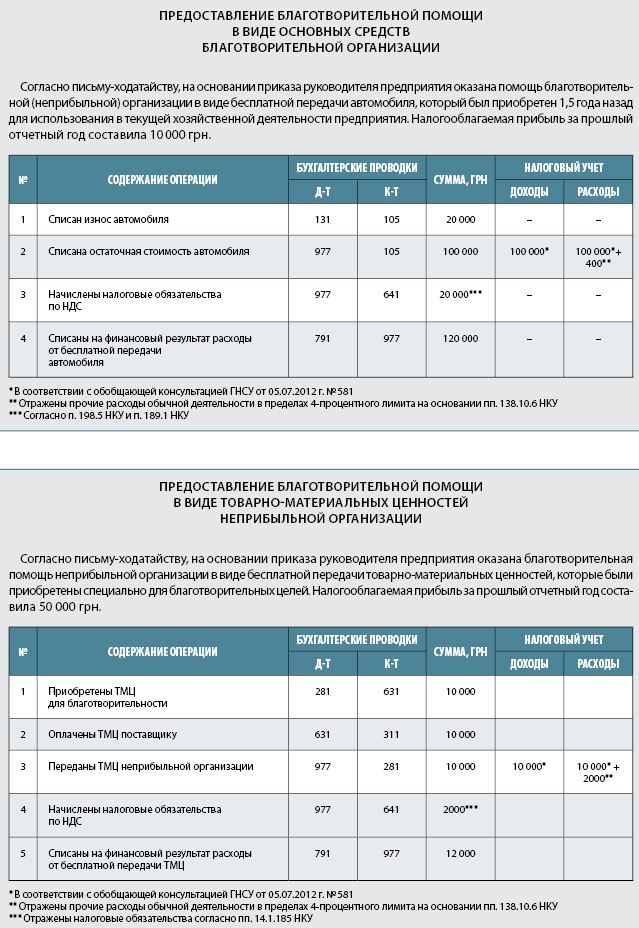

Далее приведем пример отражения операций по предоставлению благотворительной помощи юридическими лицами – плательщиками налога на прибыль и НДС и будем надеяться на то, что изложенный материал поможет вам «творить добро» в законных рамках, не переживая о налоговых последствиях.